Ο Economist πίνει ούζο για να τιμήσει την ελληνική αγορά: η υψηλότερη πραγματική απόδοση στον κόσμο, σχεδόν 20 μονάδες πίσω από τη δεύτερη θέση. Γιατί οι αποτιμήσεις των μετοχών δεν είναι υπερβολικές: κρίσιμοι δείκτες.

Τα στοιχεία του περιοδικού Economist για τις επιδόσεις του ελληνικού χρηματιστηρίου και άλλων 34 χωρών, που περιλαμβάνονται στην έρευνα του βρετανικού περιοδικού για τις οικονομίες με τις καλύτερες επιδόσεις, ήταν αποκαλυπτικά: Το 2023, Το Χρηματιστήριο Αθηνών έπαιξε στη μοναδική του κατηγορία, με χαοτικό χάσμα απόδοσης από άλλες διεθνείς αγορές. Πολλοί επενδυτές έχουν αρχίσει να αναρωτιούνται εάν οι ελληνικές μετοχές, μετά από αυτή την άνοδο, έχουν υπερτιμηθεί.

Το περιοδικό Economist ονόμασε την Ελλάδα «Ελλάδα» για δεύτερη συνεχή χρονιά Η οικονομία με τις καλύτερες επιδόσεις, κατατάσσει 35 κυρίως πλούσιες οικονομίες σύμφωνα με πέντε δείκτες: πυρήνα πληθωρισμού, ζώνη πληθωρισμού, ΑΕΠ, απασχόληση και προσαρμοσμένες στον πληθωρισμό τιμές μετοχών. Στο Τέσσερις δείκτες των επιδόσεων της Ελλάδας Είναι σε γενικές γραμμές συγκρίσιμες με αυτές σε άλλες χώρες. Αλλά στις τιμές των μετοχών, η Ελλάδα ήταν η πρώτη με μεγάλη διαφορά.

Η λίστα του Economist είναι ίσως πιο πολύτιμη από άλλες συγκρίσεις των αποδόσεων του χρηματιστηρίου σε ονομαστικούς όρους. Το βρετανικό περιοδικό υπολογίζει τις πραγματικές αποδόσεις, δηλαδή μετά την αφαίρεση του πληθωρισμού, έτσι ώστε οι αποδόσεις σε χώρες με πολύ υψηλό πληθωρισμό, όπως η Τουρκία, και σε οικονομίες με «κανονικό» επίπεδο πληθωρισμού να είναι συγκρίσιμες.

Σε αυτή τη σύγκριση, Οι ελληνικές μετοχές όχι μόνο κατέχουν την πρώτη θέση σε πραγματικές αποδόσεις, αλλά… Αλλά σχεδόν 20 (!) βαθμούς από τη δεύτερη αγορά της κατάταξης. Σε εννέα μήνες 2023, Η πραγματική απόδοση των ελληνικών μετοχών έφτασε το 43,8%.Ενώ στην Πολωνία έφτασε το 24,4%. Η Τουρκία, όπου η ονομαστική απόδοση των μετοχών ήταν υψηλότερη από την Ελλάδα, μετά την αφαίρεση του πληθωρισμού έπεσε στο 20,6% και κατέλαβε την τέταρτη θέση της λίστας. Οι καλύτερες αγορές του πίνακα απέδωσαν σχεδόν το μισό από αυτό που πέτυχε η Ελλάδα, ενώ υπήρχαν οκτώ χώρες με αρνητικές αποδόσεις και 15 χώρες με μονοψήφιες αποδόσεις.

Το περιοδικό Economist σχολιάζει την απόδοση των ελληνικών μετοχών με ενθουσιασμό που ίσως ξεπερνά τα όρια ενός συντηρητικού οικονομικού δημοσιεύματος. Αφού σημείωσε ότι οι ιαπωνικές εταιρείες βιώνουν κάτι σαν αναγέννηση και ότι το χρηματιστήριο της χώρας πέτυχε μία από τις καλύτερες αποδόσεις φέτος, σημειώνοντας άνοδο σε πραγματικούς όρους κατά σχεδόν 20%, είπε: στοχεύοντας σε:

- Αλλά για ένδοξες αποδόσεις μετοχών, κοιτάξτε χιλιάδες μίλια προς τα δυτικά – προς την Ελλάδα. Εκεί η πραγματική αξία του χρηματιστηρίου αυξήθηκε περισσότερο από 40%. Οι επενδυτές στρέφονται και πάλι προς τις ελληνικές εταιρείες καθώς η κυβέρνηση εφαρμόζει μια σειρά μεταρρυθμίσεων υπέρ της αγοράς. Αν και η χώρα παραμένει πολύ φτωχότερη από ό,τι ήταν πριν από τη μεγάλη κατάρρευση των αρχών του 2010, το Διεθνές Νομισματικό Ταμείο, άλλοτε εχθρός της Ελλάδας, εξήρε σε πρόσφατη δήλωση τον «ψηφιακό μετασχηματισμό της οικονομίας» και τον «αυξανόμενο ανταγωνισμό στην αγορά».

- Αν και οι Φινλανδοί που δεν έχουν καλή απόδοση είναι σε θέση να παρηγορηθούν αυτά τα Χριστούγεννα πνίγοντας τη λύπη τους στα εσώρουχά τους (ή μεθώντας, όπως είναι το τοπικό έθιμο), ο υπόλοιπος κόσμος θα πρέπει να σηκώσει ένα ποτήρι ούζο σε αυτούς τους απίθανους ήρωες.

Διότι δεν υπάρχει ανοδικό πλεόνασμα στο Χρηματιστήριο του Αμμάν

Για πολλούς Έλληνες ιδιώτες επενδυτές, ειδικά εκείνους που έχουν αναμνήσεις από τη φούσκα του 1999 και την κατάρρευσή της, αυτή η εξαιρετική απόδοση της αγοράς μπορεί να εγείρει αμφιβολίες. “είναι αυτό εφικτό«Αυτή είναι η ερώτηση που κάνουν πολλοί».Ότι η αγορά κινήθηκε πολύ γρήγορα και με την πρώτη ανάκαμψη θα καταρρεύσει, αφήνοντας τους επενδυτές που τοποθετήθηκαν αργά με απώλειες;“

Ένας επενδυτής που γνωρίζει για τις «φούσκες» είναι ένας πολύ γνωστός δισεκατομμυριούχος Τζον Πόλσον. Ο Paulson έκανε την κίνηση που τον έκανε εκπληκτικά πλούσιο λίγο πριν σκάσει η φούσκα των στεγαστικών δανείων subprime των ΗΠΑ, αφού διέγνωσε ότι τα δάνεια που μετατράπηκαν σε τίτλους αυτής της κατηγορίας δεν ήταν στην πραγματικότητα κατηγορίας Α, αλλά μάλλον «σκουπίδια». Επένδυσε ένα (μικρό) μέρος των κερδών από αυτή την επενδυτική στρατηγική στην Ελλάδα και τώρα είναι βασικός μέτοχος της Τράπεζας Πειραιώς.

Ο Paulson μιλά στο συνέδριο της Capital Link στη Νέα ΥόρκηΕξήγησε ότι όχι μόνο δεν βλέπει «φούσκα» στην Ελλάδα, αλλά ότι βρισκόμαστε στην αρχή ενός ενάρετου κύκλου που θα φέρει περισσότερες καλές αποδόσεις:

- “Είναι σημαντικό,“, ΕίπεΕάν οι Έλληνες συνεχίσουν να ακολουθούν οικονομικές πολιτικές υπέρ των επενδύσεων με τις επόμενες κυβερνήσεις, αυτή η ευημερία στην Ελλάδα θα μπορούσε να επεκταθεί για δεκαετίες.

- Από αυτή την άποψη, βρισκόμαστε ακόμη στην αρχή ενός ενάρετου, μακροπρόθεσμου επενδυτικού κύκλου. Οι αξίες των περιουσιακών στοιχείων στην Ελλάδα παραμένουν πολύ ελκυστικές. Για παράδειγμα, οι μετοχές της Πειραιώς αυξήθηκαν κατά 120% φέτος, αλλά εξακολουθούν να διαπραγματεύονται με πενταπλάσια κέρδη και 50% της λογιστικής αξίας.

Διόρθωση της καταστροφής

Για να δούμε τη μεγάλη εικόνα και να κατανοήσουμε την πραγματική σημασία της ισχυρής απόδοσης των ελληνικών μετοχών φέτος σε σύγκριση με άλλες διεθνείς αγορές, πρέπει να δούμε τις προηγούμενες επιδόσεις. Εκεί θα διαπιστώσει ότι η φετινή πορεία στις ελληνικές μετοχές μόλις και μετά βίας καλύπτει το χαμένο έδαφος που δημιουργήθηκε από τη μαζική καταστροφή της αξίας που σημειώθηκε στην ελληνική αγορά τα χρόνια της Μεγάλης Κρίσης.

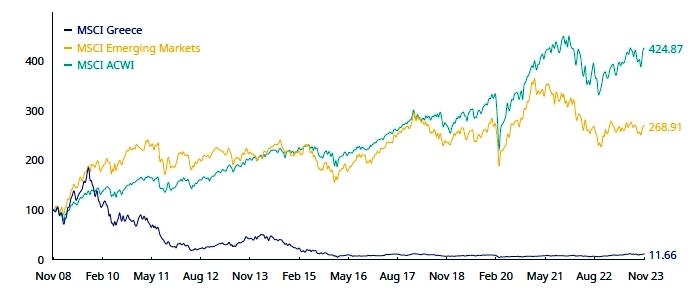

Όπως φαίνεται στο Διάγραμμα δεικτών MSCI, Ο οποίος καλύπτει την περίοδο από τον Νοέμβριο του 2008 έως τον Νοέμβριο του 2023 και απεικονίζει τον δείκτη MSCI Greece σε σύγκριση με τους δύο βασικούς δείκτες της εταιρείας (MSCI ACWI και MSCI Emerging Markets). από 100 έως 11,66, κυρίως γιατί Να «διαλυθούν» οι τραπεζικές μετοχές.

σε αντίθεση, Οι άλλοι δύο δείκτες Ανέβηκε σημαντικά: ο δείκτης των αναδυόμενων αγορών από το 100 στο 269 και ο δείκτης της αναπτυγμένης οικονομίας στο 425. Με άλλα λόγια, όποιος επένδυσε 1.000 ευρώ σε ελληνικές μετοχές το 2008 θα είχε 116 ευρώ στο τέλος του 2023, ενώ όποιος επένδυε σε προηγμένες οικονομίες Θα λάβει 116 € στο τέλος του 2023. Έχετε 4.250 €!

Όλα αυτά εξηγούν γιατί η άνοδος των ελληνικών μετοχών, που μπορεί να φαίνεται φρενήρης και υπερβολική σε σχέση με άλλες αποδόσεις της αγοράς, δεν είναι παρά μια κίνηση για τη διόρθωση των καθοδικών υπερβολών που είδαμε στο χρηματιστήριο τα χρόνια της κρίσης. Από αυτή την άποψη, δεν φαίνεται να υπάρχει κανένας λόγος να έχει εμμονή κανείς με το hype που δημιουργεί η επένδυση σε ελληνικές μετοχές.

Οι δείκτες αξιολόγησης δεν είναι τρομακτικοί

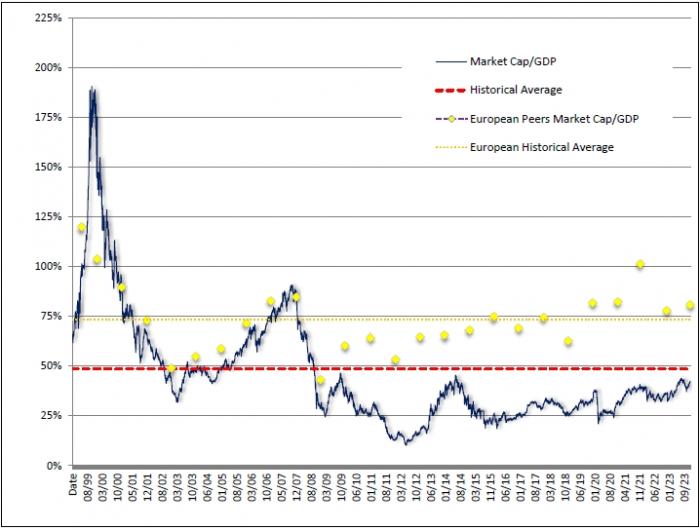

Ένας άλλος τρόπος προσέγγισης του ίδιου ερωτήματος είναι μέσω της σχέσης μεταξύ της κεφαλαιοποίησης της αγοράς, δηλαδή της αγοραίας αξίας όλων των μετοχών, και του ΑΕΠ – ο λόγος της κεφαλαιοποίησης της αγοράς προς το ΑΕΠ, μια αγαπημένη αναλογία του θρυλικού επενδυτή Warren Buffett.

Όπως φαίνεται στο Διάγραμμα (Πηγή: Beta Financial)Είναι δυνατόν να ανιχνεύσουμε την πραγματική φούσκα πίσω στο 1999, όταν ο λόγος της κεφαλαιοποίησης προς το ΑΕΠ ανήλθε σε περισσότερο από 180% στην Ελλάδα, ενώ στην Ευρώπη ήταν περίπου 120%. Είναι λυπηρό το γεγονός ότι η κατάρρευση που διόρθωσε την αναλογία των δύο δεικτών ήρθε το έτος 2000 και στη συνέχεια συνέκλιναν, ενώ από το 2008 η ψαλίδα άρχισε να ανοίγει σε βάρος των ελληνικών μετοχών, με τη μεγαλύτερη διαφορά να καταγράφεται το 2020.

Ακόμη και μετά τη φετινή άνοδο, ο λόγος κεφαλαιοποίησης προς ΑΕΠ της Ελλάδας είναι πολύ κάτω από το 50%, ενώ στην Ευρώπη οδεύει προς το 80%.Αυτό είναι ένα καλό κενό που μπορεί να καλυφθεί με την άνοδο των ελληνικών μετοχών», σχολίασε η Peeta.

Άλλοι δείκτες που χρησιμοποιούνται για προσέγγιση Αποτιμήσεις μετοχών Σε καμία περίπτωση δεν δικαιολογεί ανησυχίες για υπερεκτίμηση. Αξίζει να σημειωθεί ότι η αναλογία τιμής προς κέρδη (αναλογία τιμής προς κέρδη) στην αγορά υπολογίζεται από την Beta, με βάση τις προσδοκίες κερδών για φέτος, σε 8,1 φορές, έναντι 7 το 2022. Δηλαδή, παρά η σημαντική άνοδος των τιμών, η αναλογία Ανέβηκε ελάχιστα και παραμένει μονοψήφια, κυρίως γιατί στην εξίσωση μπαίνει η επιστροφή των τραπεζών σε αρκετά υψηλή κερδοφορία, εξηγεί η χρηματιστηριακή.

ο Αναλογία τιμής προς κράτηση Στην ελληνική αγορά είναι 1,10 φορές και εξακολουθεί να είναι χαμηλή, αν και σαφώς βελτιωμένη από 0,60 φορές που είχε καταγραφεί το 2017, τιμή που ήταν η χαμηλότερη στα χρόνια της κρίσης. Η ίδια αναλογία ήταν πραγματικά «αλμυρή» το 2008, την τελευταία καλή χρονιά πριν την κρίση, όταν ήταν 2,5 φορές.

Όλα αυτά δεν σημαίνουν ότι όποιος αγοράζει τυχαία μια μετοχή από το Ελληνικό Χρηματιστήριο ή ακούει τον φίλο του που «ξέρει μια καλή κάρτα», θα βγει από την αγορά με τεράστια κέρδη. Δεν υπάρχει καμία εγγύηση ότι η αγορά θα έχει σταθερά υψηλές αποδόσεις για πολλά χρόνια. Σημαίνει όμως ότι δεν υπάρχει πρόβλημα με υπερβολικές αποτιμήσεις στο ελληνικό χρηματιστήριο. Αντίθετα, εξακολουθεί να υπάρχει ένα αρκετά σημαντικό κενό σε σύγκριση με τις ανεπτυγμένες αγορές ώστε να δικαιολογείται η συνεχιζόμενη ανοδική διόρθωση των αποτιμήσεων.

“Ερασιτέχνης διοργανωτής. Εξαιρετικά ταπεινός web maven. Ειδικός κοινωνικών μέσων Wannabe. Δημιουργός. Thinker.”