· Το EURUSD μπορεί να πέσει περαιτέρω καθώς η Ευρώπη μπορεί να χρειαστεί να κλείσει την Omicron για να επιβραδύνει την εξάπλωση

Το EURUSD έφτασε σε χαμηλό πανικού κοντά στο 1,12500 αργά στην αμερικανική συνεδρίαση της Παρασκευής, υποχωρώντας από το υψηλό γύρω στα 1,13600 λόγω της αναταραχής του τουρκικού νομίσματος και των αιχμών του Omicron στην Ευρώπη. Η τουρκική λίρα έλιωσε μετά από περισσότερες μειώσεις επιτοκίων από την CRBT (Τουρκική Κεντρική Τράπεζα) και τις (εχθρικές) οικονομικές πολιτικές που ακολούθησε ο Πρόεδρος Ερντογάν. Την Παρασκευή, ο Ερντογάν αύξησε τον κατώτατο μισθό στην Τουρκία κατά 50%. Ο κύριος στόχος του Ερντογάν μπορεί να είναι η δραστική υποτίμηση του νομίσματος για να κάνει την τουρκική οικονομία ειδικό στις εξαγωγές. Το ζεύγος νομισμάτων USDTRY αυξήθηκε περίπου στα 17 την Παρασκευή, που ήταν περίπου 8 επίπεδα μόλις πριν από ένα μήνα.

Την Παρασκευή, το τουρκικό χρηματιστήριο προκάλεσε πτώση των συναλλαγών καθώς έπεσε πάνω από -9%. Με κάθε τρόπο, πολλές τράπεζες της ΕΕ στην Τουρκία βρίσκονται υπό πίεση (σε τουρκικές λίρες) και μια μεγάλη υποτίμηση σε σύντομο χρονικό διάστημα είναι αρνητική για τέτοιες τράπεζες στην ΕΕ, επομένως το ευρώ βρίσκεται επίσης υπό πίεση λόγω ανησυχιών για χρηματοπιστωτική σταθερότητα.

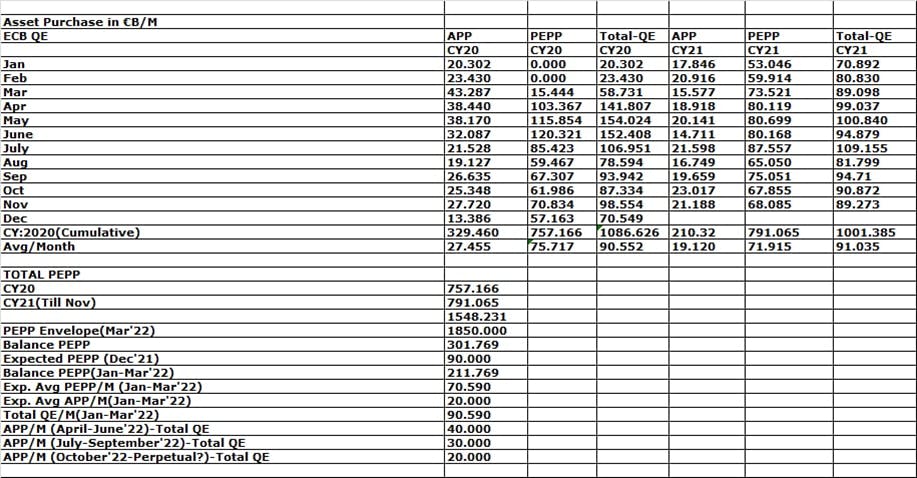

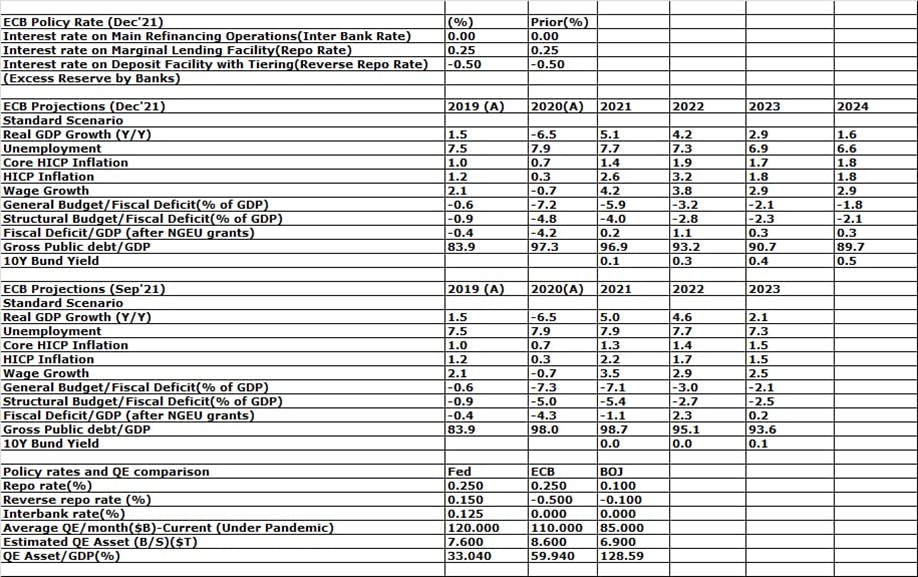

Την Πέμπτη, όπως ήταν πολύ αναμενόμενο, η Ευρωπαϊκή Κεντρική Τράπεζα διατήρησε αμετάβλητα όλα τα επιτόκια και ανακοίνωσε τη λήξη του PEPP έως τις 22 Μαρτίου (όπως είχε προγραμματιστεί), ενώ θα ενισχύσει τις αγορές APP. Η Ευρωπαϊκή Κεντρική Τράπεζα δήλωσε ότι θα μειώσει κάπως τις αγορές ομολόγων της στο πλαίσιο του PEPP το πρώτο τρίμηνο της 22ας σε σύγκριση με τα δύο τελευταία τρίμηνα και θα τελειώσει το ίδιο έως τις 22 Μαρτίου (όπως είχε προγραμματιστεί), επικαλούμενη πρόοδο στην οικονομική ανάκαμψη και μέτρια μακροπρόθεσμος στόχος πληθωρισμού.

Ωστόσο, δεδομένου ότι η πλήρης οικονομική ανάκαμψη της απασχόλησης είναι ακόμη ημιτελής και ο στόχος για τον πληθωρισμό (+2% με βιώσιμο τρόπο χωρίς μεταβατικές επιπτώσεις) παραμένει πολύ μακριά, η ΕΚΤ θα ενισχύσει τις αγορές ομολόγων QE υπό αυστηρότερη εφαρμογή (@20/εκ. ) κατά ένα ποσό €20 δις/άλλο €1 εκ. έως €40 δις/μήνα από τον Απρίλιο έως τις 22 Ιουνίου (Q222) και στη συνέχεια €10 δις/€ εκ. έως €30 δισεκατομμύρια/μήνα έως τις 22 Ιουλίου-Σεπτεμβρίου (Q3Y2) Στη συνέχεια, το συνηθισμένο (προ- COVID) 20 δισεκατομμυρίων ευρώ/μήνα σχεδόν μόνιμα (μέχρι η ΕΚΤ να πιστέψει ότι η οικονομία της Ευρωζώνης δεν βρίσκεται σε ύφεση και ο πληθωρισμός φτάνει μόνιμα στο μεσοπρόθεσμο στόχο του +2% και η ΕΚΤ σε κατάσταση που του επιτρέπει να αυξήσει σταδιακά το ποσοστά).

Η Ευρωπαϊκή Κεντρική Τράπεζα αγοράζει τώρα ομόλογα QE συνολικού ύψους περίπου 91,035 δισεκατομμυρίων ευρώ κατά μέσο όρο στο πλαίσιο του APP (@19,120 ευρώ) και του PEPP (@71.915 ευρώ). 22 Μαρτίου (Q1CY22) @70,590 B€/M για την οριστικοποίηση του συνολικού κονδυλίου PEPP (1850 δισεκατομμύρια από 20 Μαρτίου έως 22 Μαρτίου) μαζί με το APP @20B€/M. Η ΕΚΤ θα συνεχίσει να επανεπενδύει τα εκκρεμή έσοδα από ομόλογα PEPP QE Μέχρι τουλάχιστον την ώρα στις 24 Δεκεμβρίου, δηλαδή, θα συνεχίσει να αγοράζει από την πίσω πόρτα του PEPP. Η Ευρωπαϊκή Κεντρική Τράπεζα χαρακτήρισε τη διαδικασία ποσοτικής χαλάρωσης ως «σταδιακή μείωση του ρυθμού των αγορών περιουσιακών στοιχείων. Ως εκκένωση ρεκόρ, η Ευρωπαϊκή Κεντρική Τράπεζα Η Τράπεζα συνέχισε επίσης να συνεχίζει την αγορά ομολόγων.” Στο πλαίσιο του PEPP, εάν είναι απαραίτητο για την εξουδετέρωση περαιτέρω αρνητικών κραδασμών από COVID/μεταβλητές.

Η Ευρωπαϊκή Κεντρική Τράπεζα θα αποσύρει επίσης τους ειδικούς ευνοϊκούς όρους χρηματοδότησης για την πανδημία βάσει του TLRO-III έως τις 22 Ιουνίου. Η ΕΚΤ θα να αξιολογήσει την κατάλληλη βαθμονόμηση του συστήματος επιβράβευσης αποθεματικών δύο επιπέδων, έτσι ώστε η πολιτική αρνητικών επιτοκίων να μην περιορίζει την ικανότητα των τραπεζών να διαμεσολαβούν σε ένα περιβάλλον άφθονης πλεονάζουσας ρευστότητας· Για παράδειγμα, η Ευρωπαϊκή Κεντρική Τράπεζα θα επανεξετάσει και θα αποσύρει το σύστημα κατηγορίας της πολιτικής αρνητικών αντιστρεπτών επαναπώλησης, έτσι ώστε οι τράπεζες να μπορούν να καταθέσουν ένα ορισμένο ποσό πλεονάζουσας ρευστότητας στην κεντρική τράπεζα χωρίς καμία αρνητική επίπτωση στους τόκους.

Αποφάσεις νομισματικής πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας: 16 Δεκεμβρίου 2021 (πλήρης δήλωση)

Το Διοικητικό Συμβούλιο πιστεύει ότι η πρόοδος στην οικονομική ανάκαμψη και προς τον μεσοπρόθεσμο στόχο για τον πληθωρισμό επιτρέπει τη σταδιακή μείωση του ρυθμού των αγορών περιουσιακών στοιχείων του τα επόμενα τρίμηνα. Ωστόσο, απαιτείται νομισματική προσαρμογή για να σταθεροποιηθεί ο πληθωρισμός στον στόχο του 2% μεσοπρόθεσμα. Υπό το πρίσμα της τρέχουσας αβεβαιότητας, το Διοικητικό Συμβούλιο πρέπει να διατηρήσει ευελιξία και διακριτικότητα στη διαχείριση της νομισματικής πολιτικής. Στο πλαίσιο αυτό, το Διοικητικό Συμβούλιο έλαβε τις ακόλουθες αποφάσεις:

Επιδημιολογικό Πρόγραμμα Έκτακτης Αγοράς (PEPP)

Το πρώτο τρίμηνο του 2022, το Διοικητικό Συμβούλιο αναμένει να πραγματοποιήσει καθαρές αγορές περιουσιακών στοιχείων στο πλαίσιο του Γενικού Σχεδίου Προστασίας του Περιβάλλοντος με χαμηλότερο ρυθμό σε σχέση με το προηγούμενο τρίμηνο. Οι καθαρές αγορές περιουσιακών στοιχείων στο πλαίσιο του Σχεδίου Προστασίας του Περιβάλλοντος θα παύσουν στα τέλη Μαρτίου 2022.

Το Διοικητικό Συμβούλιο αποφάσισε να επεκτείνει τον ορίζοντα επανεπένδυσης για το Πρόγραμμα Προστασίας Περιβάλλοντος και Δημόσιας Υγείας. Τώρα σκοπεύει να επανεπενδύσει τις πληρωμές κεφαλαίου από ανεξόφλητους τίτλους που αγοράστηκαν στο πλαίσιο του PEPP τουλάχιστον μέχρι το τέλος του 2024. Σε κάθε περίπτωση, η μελλοντική εναλλαγή του χαρτοφυλακίου PEPP θα γίνει έτσι ώστε να αποφευχθεί η παρέμβαση στην κατάλληλη κατεύθυνση της νομισματικής πολιτικής.

Η πανδημία έδειξε ότι, κάτω από δύσκολες συνθήκες, η ευελιξία στον σχεδιασμό και την υλοποίηση των αγορών περιουσιακών στοιχείων συνέβαλε στην αντιμετώπιση της κακής μετάδοσης της νομισματικής πολιτικής και κατέστησε πιο αποτελεσματικές τις προσπάθειες για την επίτευξη του στόχου του διοικητικού συμβουλίου. Στο πλαίσιο της εντολής μας, υπό αγχωτικές συνθήκες, η ευελιξία θα παραμείνει στοιχείο της νομισματικής πολιτικής όταν απειλές για τη μετάδοση της νομισματικής πολιτικής απειλούν τη σταθερότητα των τιμών.

Ειδικότερα, σε περίπτωση ανανεωμένου κατακερματισμού της αγοράς που σχετίζεται με μια πανδημία, η επανεπένδυση PEPP μπορεί να προσαρμοστεί με ευελιξία ανά πάσα στιγμή, ανάλογα με το χρόνο, τις κατηγορίες περιουσιακών στοιχείων και τις δικαιοδοσίες. Αυτό θα μπορούσε να περιλαμβάνει την αγορά ομολόγων που εκδόθηκαν από την Ελληνική Δημοκρατία καθώς και τις ανανεώσεις των εξαγορών για να αποφευχθεί η διακοπή των αγορών σε αυτήν τη δικαιοδοσία, γεγονός που θα μπορούσε να αποδυναμώσει τη μετάδοση της νομισματικής πολιτικής στην ελληνική οικονομία ενώ εξακολουθεί να ανακάμπτει από τις συνέπειες της πανδημίας. . Οι καθαρές αγορές στο πλαίσιο του Προγράμματος Προστασίας του Περιβάλλοντος μπορούν επίσης να επαναληφθούν, εάν είναι απαραίτητο, για την αντιμετώπιση αρνητικών σοκ που σχετίζονται με την πανδημία.

Πρόγραμμα αγοράς στοιχείων (APP)

Σύμφωνα με τη σταδιακή μείωση των αγορών περιουσιακών στοιχείων και για να διασφαλιστεί ότι η κατεύθυνση της νομισματικής πολιτικής παραμένει συνεπής με τη σταθεροποίηση του πληθωρισμού στον μεσοπρόθεσμο στόχο του, το Διοικητικό Συμβούλιο αποφάσισε μηνιαίο καθαρό ρυθμό αγοράς 40 δισ. ευρώ το δεύτερο τρίμηνο και 30 δισ. ευρώ το τρίτο τρίμηνο στο πλαίσιο της APP. Από τον Οκτώβριο του 2022 και μετά, το Διοικητικό Συμβούλιο θα διατηρήσει τις καθαρές αγορές περιουσιακών στοιχείων στο πλαίσιο της Εφαρμογής με μηνιαίο ρυθμό 20 δισεκατομμυρίων ευρώ για όσο διάστημα είναι απαραίτητο για την ενίσχυση της προσαρμοστικής επίδρασης των επιτοκίων πολιτικής του. Το Διοικητικό Συμβούλιο αναμένει ότι οι καθαρές αγορές θα τελειώσουν λίγο πριν την έναρξη της αύξησης των βασικών επιτοκίων της ΕΚΤ.

Το Διοικητικό Συμβούλιο σκοπεύει επίσης να συνεχίσει την επανεπένδυση, Πλήρεις, πληρωμές κεφαλαίων για εκκρεμείς τίτλους που αγοράζονται στο πλαίσιο του APP για μεγάλο χρονικό διάστημα μετά την ημερομηνία έναρξης της βασικής αύξησης των επιτοκίων της ΕΚΤ, και σε κάθε περίπτωση, εφόσον είναι απαραίτητο να διατηρηθούν ευνοϊκές συνθήκες ρευστότητας και άφθονα μετρητά τόπος κατοικίας.

βασικά επιτόκια της Ευρωπαϊκής Κεντρικής Τράπεζας

Το επιτόκιο των πράξεων κύριας αναχρηματοδότησης και τα επιτόκια της διευκόλυνσης οριακής χρηματοδότησης και της διευκόλυνσης αποδοχής καταθέσεων θα παραμείνουν αμετάβλητα στο 0,00%, 0,25% και -0,50%, αντίστοιχα.

Προς υποστήριξη του ίδιου στόχου για τον πληθωρισμό 2% και σύμφωνα με τη στρατηγική του για τη νομισματική πολιτική, το Διοικητικό Συμβούλιο αναμένει ότι τα βασικά επιτόκια της ΕΚΤ θα παραμείνουν στα τρέχοντα ή χαμηλά επίπεδα έως ότου δει τον πληθωρισμό να φτάνει στο 2% πολύ πριν από το τέλος των προβλέψεών του. ορίζοντα και διαρκεί για τον υπόλοιπο ορίζοντα προβολής, και κρίνει ότι η πρόοδος στον πυρήνα του πληθωρισμού έχει προχωρήσει αρκετά ώστε να αντιστοιχεί με σταθεροποίηση του πληθωρισμού στο 2% μεσοπρόθεσμα. Αυτό θα μπορούσε επίσης να σημαίνει μια μεταβατική περίοδο κατά την οποία ο πληθωρισμός είναι μέτρια πάνω από τον στόχο.

πράξεις αναχρηματοδότησης

Το Διοικητικό Συμβούλιο θα συνεχίσει να παρακολουθεί τους όρους τραπεζικής χρηματοδότησης και να διασφαλίζει ότι η ωριμότητα των πράξεων στο πλαίσιο του ΣΠΠΜΑ III δεν εμποδίζει την ομαλή μετάβαση της νομισματικής του πολιτικής. Το Συμβούλιο των Διοικητών θα αξιολογεί επίσης τακτικά τον τρόπο με τον οποίο οι στοχευμένες δανειοδοτικές πράξεις συμβάλλουν στην κατεύθυνση της νομισματικής του πολιτικής. Όπως ανακοινώθηκε, αναμένει ότι οι Ειδικοί Όροι που ισχύουν στο πλαίσιο του TLTRO III θα λήξουν τον Ιούνιο του επόμενου έτους. Το Διοικητικό Συμβούλιο θα αξιολογήσει επίσης την κατάλληλη βαθμονόμηση του διεπιπέδου συστήματος επιβράβευσης αποθεματικών του, ώστε η πολιτική των αρνητικών επιτοκίων να μην περιορίζει τη δυνατότητα των τραπεζών να διαμεσολαβούν σε ένα περιβάλλον άφθονης πλεονάζουσας ρευστότητας.

***

Το Διοικητικό Συμβούλιο είναι διατεθειμένο να προσαρμόσει όλα τα μέσα του, ανάλογα με την περίπτωση και προς οποιαδήποτε κατεύθυνση, για να διασφαλίσει ότι ο πληθωρισμός θα σταθεροποιηθεί στο στόχο του 2% μεσοπρόθεσμα.

συμπέρασμα:

Την Πέμπτη, το EURUSD αυξήθηκε κατά περίπου 60 μεμονωμένα pips από περίπου 1,13000 σε 1,13600 μετά την ανακοίνωση της Ευρωπαϊκής Κεντρικής Τράπεζας για «σταδιακή κατάργηση» των αγορών περιουσιακών της στοιχείων QE. Η Ευρωπαϊκή Κεντρική Τράπεζα ακούστηκε λιγότερο απαισιόδοξη καθώς η αγορά ανέμενε αύξηση του ποσού των αγορών ομολόγων QE στο πλαίσιο του APP μετά τη διακοπή του PEPP. Η μέση τιμή PEPP είναι 71,15 δισεκατομμύρια ευρώ/μήνα (συνολικά 1850 δισεκατομμύρια ευρώ σε 26 μήνες). Η αγορά μπορεί να αναμένει πτώση περίπου 50%. Αυτό είναι περίπου 35,50 δισεκατομμύρια ευρώ / 1 εκατομμύριο επιπλέον τιμές βάσει της εφαρμογής. Ωστόσο, η ΕΚΤ αύξησε την εφαρμογή κατά 20 δισεκατομμύρια ευρώ/μήνα για το 222ο τρίμηνο και 10 δισεκατομμύρια ευρώ/μήνα για το 322ο τρίμηνο, μετά το οποίο θα σταματήσει τις πρόσθετες αγορές. Με απλά λόγια, η ΕΚΤ μετακινείται σε μια κλιμακωτή θέση PEPP QE από το Q2CY22 στα περίπου 50 δισεκατομμύρια ευρώ/μ. και στη συνέχεια στα 60 δισεκατομμύρια ευρώ/μ. το τρίτο τρίμηνο του 22ου έτους και κλείνει το PEPP (υπό το πρόσχημα του APP) έως τις 22 Οκτωβρίου.

Επιπλέον, η ΕΚΤ δεν έχει άμεσο σχέδιο για οποιοδήποτε PEPP QT και θα συνεχίσει να επανεπενδύει το PEPP τουλάχιστον έως τις 24 Δεκεμβρίου. Στην ομιλία Τύπου, η πρόεδρος της ΕΚΤ Λαγκάρντ επιβεβαίωσε ότι δεν θα υπάρξει (σταδιακή αύξηση επιτοκίων) το 2022 και ουσιαστικά συμφώνησε να μην αυξήσει τα επιτόκια τουλάχιστον έως τις 25 Δεκεμβρίου (ή μόνιμα) παρά την αυξανόμενη πληθωριστική πίεση.

ελάχιστο:

Στην άλλη πλευρά του Ατλαντικού, η Fed θα ολοκληρώσει όλους τους τύπους ποσοτικής χαλάρωσης έως τις 22 Μαρτίου και θα αυξήσει τρεις φορές το 2022 (Ιούνιος-Σεπτέμβριος-Δεκέμβριος) με άλλες τρεις το 2023 και δύο αυξήσεις σε κάθε ένα από τα έτη 2024-25 σε φέρνουν το επιτόκιο πιο κοντά στο ουδέτερο/τελικό επιτόκιο + 2,75%, επομένως υπάρχει μεγάλη απόκλιση πολιτικής μεταξύ της Fed και της Ευρωπαϊκής Κεντρικής Τράπεζας. Έτσι, το EURUSD θα υποχωρήσει γρήγορα μαζί με την αναταραχή του τουρκικού νομίσματος και τις αιχμές του Omicron.

Κοιτάζοντας το μέλλον, το EURUSD μπορεί να πέσει κάτω από το επίπεδο υποστήριξης 1,11600/500 εν μέσω της αυξανόμενης πιθανότητας για ένα ολοκληρωτικό κλείσιμο της Omicron στην Ευρώπη, συμπεριλαμβανομένου του Ηνωμένου Βασιλείου και της Ολλανδίας που έχουν ήδη ανακοινώσει ένα μηνιαίο κλείσιμο της Omicron, ενώ η Γερμανία, η Δανία και το Ηνωμένο Βασίλειο ενδέχεται να ακολουθήσουν σύντομα . σε ΑΕ όπως στην Ευρώπη ή ακόμα και στις Ηνωμένες Πολιτείες? Οι κυβερνήσεις δεν θα αναλάβουν αδικαιολόγητους κινδύνους το φθινόπωρο/χειμώνα, αν και το Omicron μπορεί να είναι πιο μεταδοτικό, λιγότερο θανατηφόρο και επίσης λειτουργεί ως «φυσικό εμβόλιο», βοηθώντας τα συνολικά επίπεδα ανοσίας της αγέλης. Είτε έτσι είτε αλλιώς, ενδέχεται να υπάρξει μερική/ολική διακοπή λειτουργίας της Omicron και στις δύο πλευρές του Ατλαντικού τις επόμενες ημέρες εν μέσω αυξανόμενων επιτοκίων της Omicron. Επίσης, η Κίνα δεν θα επιτρέψει σε καμία πανδημία COVID στη χώρα να ακολουθήσει μια πολιτική μηδενικού COVID και ενδέχεται να υπόκειται σε μερικό/στοχευμένο lockdown για την αποτροπή των αυξήσεων Omicron/Delta. Έτσι, μπορεί να υπάρχει περίπτωση αποστροφής κινδύνου στην παγκόσμια αγορά και όχι το συνηθισμένο ράλι του Άγιου Βασίλη στο τέλος του έτους.

Τεχνικά, όποια κι αν είναι η αφήγηση, Το EUSUSD πρέπει τώρα να διατηρήσει πάνω από 1,11500. Διαφορετικά, αναμένουμε 1,07200-1,06400 τις επόμενες ημέρες. Για οποιοδήποτε σημαντικό ράλι, το EURUSD πρέπει να διατηρήσει πάνω από 1,13800-1,14000.

“Ερασιτέχνης διοργανωτής. Εξαιρετικά ταπεινός web maven. Ειδικός κοινωνικών μέσων Wannabe. Δημιουργός. Thinker.”