3 Λόγοι για τους οποίους το GREK ETF ενδέχεται να ξεπεράσει τις επιδόσεις του χρηματιστηρίου

Bet_Noire/iStock μέσω Getty Images

Τις τελευταίες εβδομάδες, η κατάσταση δεν ήταν η καλύτερη στους μεγάλους χρηματιστηριακούς δείκτες του Χρηματιστηρίου των ΗΠΑ. Καθώς οι επενδυτές εξισορροπούν τα χαρτοφυλάκιά τους προς πιο αμυντικές συμμετοχές, ο Dow και ειδικά ο Nasdaq έχουν υποφέρει. Αν και προσωπικά πιστεύω ότι υπάρχουν ακόμη αξιοσημείωτες εταιρείες ανάπτυξης που διατίθενται σε πιο ελκυστική τιμή από ό,τι στην αρχή του έτους, νομίζω ότι μπορούμε να συμφωνήσουμε ότι η υψηλή αστάθεια δεν κάνει τους επενδυτές μετοχών πολύ άνετα. Έτσι, εκτός από την περίπτωση που κάποιος γράφει κλήσεις και έτσι εκμεταλλεύεται την αυξημένη αστάθεια, νομίζω ότι οι επενδυτές πρέπει να αναζητήσουν αποδόσεις αλλού. Και εννοώ οπουδήποτε αλλού στο εξωτερικό.

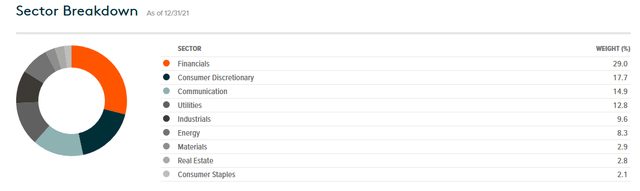

Σε αυτό το άρθρο, θα μιλήσω για το Global X MSCI Greece ETF (GREK). Όπως μπορείτε να φανταστείτε, αυτό το ETF επενδύει μερικές από τις πιο διάσημες μεγάλες ελληνικές εταιρείες επιχειρηματικών κεφαλαίων και είναι πλέον ιδιαίτερα προσανατολισμένο στον χρηματοοικονομικό τομέα. Ωστόσο, η μεγαλύτερη ιδιοκτησία του ταμείου είναι ο Οργανισμός Ελληνικών Τηλεπικοινωνιών, ο οποίος αντιπροσωπεύει περίπου το 15% της συνολικής αξίας των περιουσιακών στοιχείων του ταμείου. Ας δούμε τρεις λόγους για τους οποίους πιστεύω ότι θα ξεπεράσει σημαντικά τους παραδοσιακούς χρηματιστηριακούς δείκτες των ΗΠΑ φέτος.

Ανάλυση GREK Συμμετοχών

Ο πρώτος λόγος: ένας εξαιρετικός ρυθμός οικονομικής ανάπτυξης

Μετά από σχεδόν μια δεκαετία οικονομικής αναταραχής και ύφεσης, φαίνεται ότι η ελληνική οικονομία έχει αρχίσει να δείχνει σημάδια πολύ ισχυρής ανάκαμψης. σύμφωνα με Οργανισμός Οικονομικής Συνεργασίας και ΑνάπτυξηςΟ ρυθμός ανάπτυξης για το 2021 αναμένεται να κλείσει στο 6,7%, υπερβαίνοντας τον μέσο όρο της ΕΕ του 5%. Στην πραγματικότητα, η Ελλάδα παρουσιάζει τη μεγαλύτερη διαδοχική αύξηση του ΑΕΠ μεταξύ των ευρωπαϊκών χωρών, μαζί με τη Γαλλία, την Ιρλανδία, τη Ρουμανία, την Κροατία και την Εσθονία. Άλλες εκτιμήσεις, όπως αυτές από Ελληνική Εθνική Τράπεζα, βάζει την τελική οικονομική ανάπτυξη για το 2021 στο 8,5%. Η ισχυρή ανάπτυξη αναμένεται επίσης να συνεχιστεί καθ’ όλη τη διάρκεια του έτους, με τις εκτιμήσεις για αύξηση του ΑΕΠ να αγγίζει το 5%.

Λόγος δεύτερος: έρχεται αξιολόγηση επενδυτικού βαθμού;

Πριν από λίγες ημέρες, η Fitch Ratings αναβάθμισε την πιστοληπτική ικανότητα του μακροπρόθεσμου εκδότη συναλλάγματος της Ελλάδας σε BB από BB-, με θετική προοπτική. Στην έκθεσή τους, η Fitch Ratings έγραψε:

Η οικονομική δραστηριότητα στην Ελλάδα ανέκαμψε ταχύτερα από ό,τι ανέμενε η Fitch κατά την προηγούμενη αξιολόγηση τον Ιούλιο του 2021. Η Fitch εκτιμά ότι Η αύξηση του ΑΕΠ για το σύνολο του έτους ήταν 8,3%, πολύ πάνω από την πρόβλεψή μας για τον Ιούλιο για 4,3%. Η αύξηση του πραγματικού ΑΕΠ το πρώτο τρίμηνο του τρίτου τριμήνου του τρέχοντος έτους ήταν 9,5% σε σύγκριση με την αντίστοιχη περίοδο του 2020 και το επίπεδο του πραγματικού ΑΕΠ το τρίτο τρίμηνο του 21 εκτιμήθηκε ότι ήταν περίπου 1% υψηλότερο από το προ πανδημίας επίπεδο το τέταρτο τρίμηνο 2019. Ελλάδα Θα αποπληρώσει δάνεια που οφείλονται από το Διεθνές Νομισματικό Ταμείο το 2022 και θα προπληρώσει δόσεις των δανείων του 2022 και του 2023 από την Ελληνική Δανειακή Διευκόλυνση, Το πρώτο πρόγραμμα οικονομικής στήριξης για την Ελλάδα συμφωνήθηκε το 2010.

Τώρα, δεδομένης αυτής της τελευταίας αναβάθμισης από τον Fitch, η χώρα απέχει μόνο δύο επίπεδα από την επενδυτική της βαθμολογία, κάτι που θα μπορούσε να σημαίνει τεράστιες εισροές κεφαλαίων στο ελληνικό χρηματιστήριο. Δεν χρειάζεται να είναι κανείς νικητής του βραβείου Νόμπελ στα οικονομικά για να κατανοήσει τις επιπτώσεις μιας τέτοιας εξέλιξης στις τιμές των μετοχών. Η χώρα έχει επίσης αυξανόμενο βαθμό ασυλίας σε μελλοντικές αυξήσεις στα βασικά επιτόκια, καθώς μεγάλο μέρος του μακροπρόθεσμου χρέους της χρηματοδοτείται από το Ευρωπαϊκό Ταμείο Διάσωσης (EFSF) και τον ESM με πολύ χαμηλά επιτόκια, στο 1% του κεφαλαίου. Ωστόσο, η SocGen επιβεβαίωσε σήμερα την αξιολόγηση του Fitch, λέγοντας ότι πιστεύει ότι η Ελλάδα θα αναβαθμιστεί και φέτος από τους Fitch και Standard & Poor’s.

Ο τρίτος λόγος: ενίσχυση του τραπεζικού συστήματος

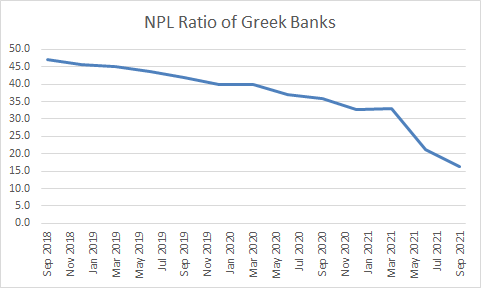

Μετά την πιστωτική κρίση του 2008-2009 και το επακόλουθο πρόγραμμα λιτότητας που εφαρμόστηκε στη χώρα, οι ελληνικές τράπεζες έγιναν κάτι περισσότερο από εταιρείες ζόμπι. Μετά από επανειλημμένες ανακεφαλαιοποιήσεις, τα βιβλία τους ήταν γεμάτα με μη εξυπηρετούμενα δάνεια (ΜΕΔ), εμποδίζοντάς τους να αποστραγγίσουν τα απαραίτητα μετρητά για τη χρηματοδότηση της πραγματικής οικονομίας. Μετά από έναν πολιτικό μαραθώνιο, οι τράπεζες άρχισαν να τιτλοποιούν και να πωλούν προβληματικά τμήματα των χαρτοφυλακίων τους, φέρνοντάς τα σε κατάσταση βαριά προβληματικών ποσοστών ΜΕΔ. Πιο συγκεκριμένα, ο δείκτης ανεξόφλητων δανείων των ελληνικών τραπεζών βρίσκεται πλέον στο προσκήνιο στο 15%, έναντι άνω του 30% πριν από ένα χρόνο.

Ο λόγος των ανεξόφλητων δανείων προς τις ελληνικές τράπεζες

Ο σημαντικός ρόλος της ενίσχυσης του τραπεζικού συστήματος στη διαδικασία ανάκαμψης αναφέρθηκε και στην τελευταία έκθεση αξιολόγησης της Fitch. Μάλιστα, η περαιτέρω ενίσχυση του τραπεζικού τομέα είναι ένα από τα θεμέλια πάνω στα οποία θα χτιστούν οι όποιες μελλοντικές αναβαθμίσεις.

Δύο παράγοντες κινδύνου που πρέπει να ληφθούν υπόψη

Υπάρχουν πάντα δύο όψεις ενός νομίσματος, και αυτή η περίπτωση δεν διαφέρει. Το μεγαλύτερο μέρος της προόδου που έχει σημειώσει η Ελλάδα τα τελευταία χρόνια οφείλεται στην σημερινή κυβέρνηση, η οποία έχει εντολή που ισχύει μέχρι το 2023. Ωστόσο, τις περισσότερες φορές, οι εκλογές στην Ελλάδα γίνονται πριν από τη λήξη της τετραετίας. Δεδομένου ότι υπάρχουν αρκετές ρυθμιστικές αλλαγές που θα εφαρμοστούν στις επερχόμενες εκλογές (τις οποίες δεν θα αναλύσω εδώ), υπάρχει αυξημένη πιθανότητα διεξαγωγής εκλογών κατά το δεύτερο εξάμηνο του 2022. Η εξέλιξη αυτή αναμένεται να αποσταθεροποιήσει την απόδοση του χρηματιστηρίου και, ίσως, να μετακινήσετε τις αναβαθμίσεις λίγο στο μέλλον. .

Ο δεύτερος παράγοντας κινδύνου σχετίζεται με τις γεωπολιτικές εντάσεις στην περιοχή της ανατολικής Μεσογείου. Πιθανή άνοδος της έντασης μεταξύ Ελλάδας και Τουρκίας θα μπορούσε να αυξήσει σημαντικά την αβεβαιότητα, επηρεάζοντας έτσι το χρηματιστήριο με πολύ αρνητικό τρόπο. Επιπλέον, η κλιμακούμενη δημόσια ένταση μεταξύ των Ηνωμένων Πολιτειών και της Ρωσίας σχετικά με την Ουκρανία θα μπορούσε εύκολα να εξαπλωθεί σε περιφερειακούς συμμάχους του ΝΑΤΟ, όπως η Ελλάδα και η Τουρκία, με μηχανισμούς που δεν εμπίπτουν στο πεδίο εφαρμογής αυτού του άρθρου. Ωστόσο, η ουσία είναι ότι δεν είναι όλα φούσκες και παραμύθια, και αυτό πρέπει να θυμάται ο αναγνώστης.

συμπέρασμα

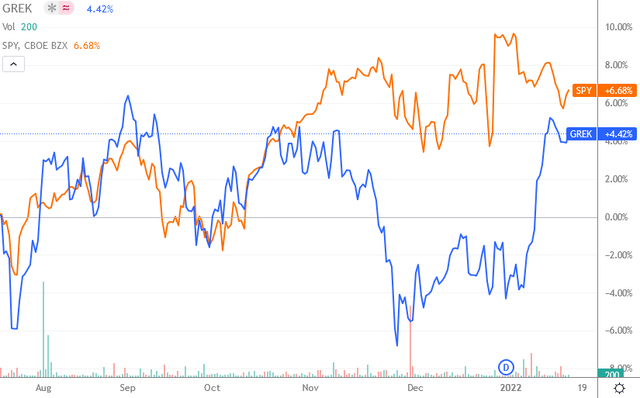

ΠΑΡΑΣΤΑΣΗ ΕΛΛΗΝΩΝ ΕΝΑΝΤΙΟΝ ΚΑΤΑΣΚΟΠΟΥ Άλφα αναζήτηση

Νομίζω ότι το GREK είναι μια καλή επιλογή για διαφοροποίηση αγοράς και νομισμάτων, μαζί με εξαιρετικές προσδοκίες απόδοσης. Όπως βλέπουμε στο παραπάνω διάγραμμα, υπάρχει αρνητική συσχέτιση μεταξύ GREK και SPY, μετά την τελευταία ανακοίνωση της Fed. Κατά τη γνώμη μου, οι επενδυτές θα κοιτάξουν τις ευρωπαϊκές μετοχές, τουλάχιστον μέχρι να αποφασίσει η Ευρωπαϊκή Κεντρική Τράπεζα να κάνει ένα παρόμοιο βήμα. Ωστόσο, υπάρχουν θεμελιώδεις παράγοντες που με κάνουν να πιστεύω ότι οι ελληνικές μετοχές είναι υποτιμημένες, και ως εκ τούτου η GREK αντιπροσωπεύει μια κατάλληλη αναλογία κινδύνου-ανταμοιβής.

“Ερασιτέχνης διοργανωτής. Εξαιρετικά ταπεινός web maven. Ειδικός κοινωνικών μέσων Wannabe. Δημιουργός. Thinker.”