asiandelight/iStock μέσω Getty Images

Έχει περάσει ο καιρός που οι παλίρροιες έχουν περάσει και οι κίνδυνοι είναι χαμηλότεροι – οι επενδυτικές ευκαιρίες υψηλής απόδοσης γίνονται πιο σπάνιες. Οι επενδυτές που θέλουν να προστατεύσουν τα κεφάλαιά τους από τον πληθωρισμό έχουν (ουσιαστικά) τρεις επιλογές:

- επενδύω Σε μετοχές υψηλού εισοδήματος ή σε προνομιούχες μετοχές

- Επενδύστε σε βραχυπρόθεσμα και μεσοπρόθεσμα εταιρικά ομόλογα

- Αναζήτηση επενδυτικών ευκαιριών σε προβληματικές αγορές

Σήμερα, έχουμε να κάνουμε με την επιλογή νούμερο τρία. Ρίξτε μια ματιά στο Global X MSCI Greece ETF (Νέα Υόρκη: Ελλάδα) και ανέφερε τους λόγους για τους οποίους θα έπρεπε να έχει καλύτερη απόδοση από τη γενική αγορά, σε μια δύσκολη χρονιά όπως το 2023.

Γιατί Γκρεκ

ευνοϊκές γενικές τάσεις

Όπως υποδηλώνει το όνομά της, η GREK επενδύει στις 25 μεγαλύτερες εισηγμένες εταιρείες στην Ελλάδα. Η Ελλάδα έχει αντιμετωπίσει αρκετά οικονομικά προβλήματα τα τελευταία 10 χρόνια, φέρνοντας τη χώρα στο χείλος της χρεοκοπίας και της υιοθεσίας τοπικό νόμισμα. Ευτυχώς, αυτές οι εποχές είναι πολύ αργές και η ελληνική οικονομία αναπτύχθηκε περισσότερο από 6% το 2022, ενώ αναμένεται να επεκταθεί κατά άλλο 1,5% το 2023, σύμφωνα με την Τράπεζα της Ελλάδος.

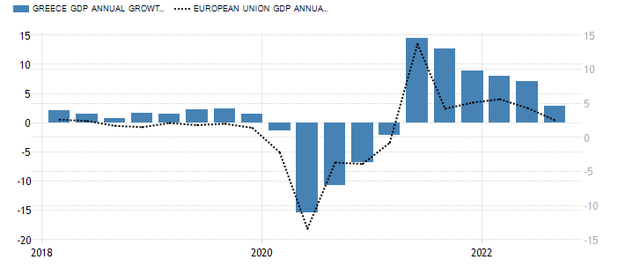

Σύγκριση του Ετήσιου Ρυθμού Ανάπτυξης του ΑΕΠ στην Ελλάδα και την Ευρωπαϊκή Ένωση (Economics of Trade)

Ταυτόχρονα, η Ευρωπαϊκή Ένωση είδε τον ετήσιο ρυθμό αύξησης του ΑΕΠ κάτω από αυτόν της Ελλάδας, όπως φαίνεται στο παραπάνω γράφημα. Το ίδιο μοτίβο ισχύει και σε άλλους τομείς της μακροοικονομίας, και ένας από τους σημαντικότερους είναι ο χαμηλότερος από το μέσο όρο ποσοστό πληθωρισμού που παρατηρείται στη χώρα. Αν και το ποσοστό 7,2% που καταγράφηκε τον Δεκέμβριο δεν είναι αρκετά εντυπωσιακό, σε σύγκριση με τον μέσο όρο της ΕΕ 9,2%, γίνεται πολύ καλός αριθμός. Η αύξηση των τιμών στην Ευρωπαϊκή Ένωση οφείλεται κυρίως στις υψηλότερες τιμές της ενέργειας και στην επακόλουθη αύξηση του κόστους (και της τιμής) των τροφίμων, του αλκοόλ και του καπνού. Αυτό εξηγεί εν μέρει τις καλύτερες από τις μέσες επιδόσεις της χώρας, της οποίας το ενεργειακό μείγμα αποτελείται από φθηνό άνθρακα και ένα ταχέως αναπτυσσόμενο δίκτυο εγκαταστάσεων ανανεώσιμης ενέργειας. Η ιδέα μιας ενεργειακής μετάβασης στη χώρα οδηγεί σε επενδυτικές ευκαιρίες σε εταιρείες που προηγουμένως επικεντρώνονταν στη διύλιση και εμπορία προϊόντων πετρελαίου, αλλά τώρα μετατοπίζουν την εστίασή τους στην παραγωγή καθαρής ενέργειας, συμπεριλαμβανομένου του πράσινου υδρογόνου.

Ένας ισχυρότερος τραπεζικός τομέας

Οι τράπεζες στην Ελλάδα ανακεφαλαιοποιήθηκαν πολλές φορές κατά τη διάρκεια της οικονομικής κρίσης της χώρας. Σήμερα, βλέπουμε μια εντελώς διαφορετική εικόνα. Όταν έγραφα το τελευταίο μου άρθρο για το GREK, το ποσοστό των μη εξυπηρετούμενων δανείων για τις ελληνικές τράπεζες ήταν περίπου 15%, ενώ τώρα, σύμφωνα με Στοιχεία από την Τράπεζα της Ελλάδος, έχει φτάσει σε μονοψήφιο ποσοστό, κατά περίπου 8,5%. Τα μη εξυπηρετούμενα δάνεια ήταν τεράστιο βάρος για τις συστημικές ελληνικές τράπεζες, αφήνοντας τις τράπεζες πρακτικά αδύνατες να χορηγήσουν δάνεια σε ντόπιους ιδιώτες και επιχειρήσεις.

Επιπλέον, μετά από διαδοχικές ανακεφαλαιοποιήσεις, οι ελληνικές τράπεζες αποδέχθηκαν ως βασικό μέτοχο το Ελληνικό Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ), για τη μεταβατική περίοδο προς την ομαλοποίηση του ισολογισμού, το fund πρόσφατα Καθιερωμένος Για να απαλλαγούμε από αυτές τις τράπεζες. Η απόφαση εγκρίθηκε από τον υπουργό Οικονομικών της Ελλάδας και αναμένεται να προσφέρει περαιτέρω δωρεάν διασπορά για τα εισηγμένα στο χρηματιστήριο αμοιβαία κεφάλαια και να βελτιώσει τη ρευστότητα.

Επενδυτικός βαθμός προ των πυλών

Μετά από μια δεκαετία στα σκουπίδια, η ελληνική οικονομία έχει δει τις προσπάθειές της να αποδίδουν τα τελευταία χρόνια. Το αποκορύφωμα αυτών των προσπαθειών θα έρθει με μια αναβάθμιση της πιστοληπτικής ικανότητας, η οποία θα βάλει τη χώρα στη λίστα παρακολούθησης των παγκόσμιων επενδυτικών κεφαλαίων. Για παράδειγμα, η Société Générale πιστεύει ότι η αναβάθμιση του κράτους θα γίνει στα τέλη του ερχόμενου Απριλίου. Φαίνεται ότι άλλες επενδυτικές εταιρείες είναι πιο συντηρητικές, καθώς η πορεία της χώρας προς περαιτέρω οικονομική ανάπτυξη ενδέχεται να κοπεί λόγω των επικείμενων εθνικών εκλογών, που θα διεξαχθούν το αργότερο τον ερχόμενο Ιούνιο. Σύμφωνα με τις τρέχουσες δημοσκοπήσεις, το κυβερνών κόμμα, ενώ διατηρεί την πρώτη θέση με ασφαλή διαφορά, δεν θα συγκεντρώσει τις ψήφους που απαιτούνται για να σχηματίσει μια αυτόνομη κυβέρνηση. Μια τέτοια εξέλιξη θα έβαζε τη χώρα στο δρόμο για κυβέρνηση συνασπισμού ή δεύτερες βουλευτικές εκλογές. Αυτά είναι πράγματα που γενικά δεν αρέσουν στους επενδυτές, επομένως είναι τεράστιος ο κίνδυνος για μια πρόωρη αναβάθμιση της πιστοληπτικής ικανότητας. Και συνδυάστε το με τις επερχόμενες τουρκικές εκλογές, και η χώρα μπορεί να μπει σε καταιγίδα, όπως και οι σχέσεις μεταξύ των δύο χωρών Δεν ταξινομείται ακριβώς ως “φιλικό”.

Γιατί λοιπόν να επενδύσουμε στην ΕΛΛΗΝΙΚΗ;

Η ουσία είναι ότι το ελληνικό χρηματιστήριο είναι γενικά φθηνό. Αν και υπάρχει πάντα ένας λόγος για αυτό, νομίζω ότι υπάρχει ακόμα τεράστιο περιθώριο ανάπτυξης εδώ. Η GREK έχει ξεπεράσει τον S&P 500 κατά περίπου 15% τον περασμένο χρόνο. Η κίνηση υποστηρίζεται επίσης από ένα μέτρο της φθηνότητας της αγοράς, όπως ο λόγος της κεφαλαιοποίησης της αγοράς προς το ΑΕΠ. Το ελληνικό χρηματιστήριο υπερηφανεύεται επί του παρόντος ότι είναι πολύ χαμηλό, με 36% αναλογία κεφαλαιοποίησης προς ΑΕΠ, ενώ άλλες ανεπτυγμένες οικονομίες όπως η Γερμανία έχουν διπλάσιο ή τριπλάσιο ποσοστό. Συνδυάστε αυτό το γεγονός με τις μακροοικονομικές τάσεις στη χώρα, τον πληθωρισμό κάτω από το μέσο όρο και την καλύτερη οικονομική ανάπτυξη, και έχετε μια φθηνή αγορά για να επενδύσετε. Επιπλέον, δεν χρειάζεται να ανησυχείτε για τους συναλλαγματικούς κινδύνους.

“Ερασιτέχνης διοργανωτής. Εξαιρετικά ταπεινός web maven. Ειδικός κοινωνικών μέσων Wannabe. Δημιουργός. Thinker.”