Με βάση την ισχυρή δυναμική, τις μειωμένες αποτιμήσεις, τις ελκυστικές αποδόσεις και τη φιλική προς την αγορά διακυβέρνηση, πιστεύουμε ότι η Ελλάδα συνεχίζει να υπόσχεται μια ισχυρή χρονιά το 2024. Διατηρώντας περιορισμένη έκθεση 0-1% στον δείκτη αναφοράς MSCI Emerging Markets Index, παγκόσμια αμοιβαία κεφάλαια έχουν αγνοήσει σε μεγάλο βαθμό αυτήν την αγορά, γεγονός που υποδηλώνει αναξιοποίητες δυνατότητες για νέους επενδυτές.

Κύρια πλεονεκτήματα

- Ακροαματικότητα: Παρά τον πρόσφατο κίνδυνο ανάπτυξης και επενδυτικής βαθμίδας κρατικών κινδύνων, το ελληνικό χρηματιστήριο (όπως μετράται με τον δείκτη MSCI Greece) παραμένει υποτιμημένο, διαπραγματεύοντας κάτω από τη λογιστική αξία.1

- Κερδοφορία: Τα χαμηλά πολλαπλάσια από μόνα τους δεν αρκούν για μια επενδυτική περίπτωση, κατά τη γνώμη μας. Μας ενθαρρύνουν επίσης τα υψηλά επίπεδα κερδοφορίας μεταξύ των ελληνικών επιχειρήσεων. Η αγορά έχει πλέον απόδοση ιδίων κεφαλαίων (ROE) άνω του 14%, που είναι υπερδιπλάσιο από το επίπεδο κερδοφορίας που πέτυχε η αγορά το 2019.2

- ανάπτυξη: Είναι σημαντικό ότι η Ελλάδα διαθέτει ανώτερη βραχυπρόθεσμη δυνατότητα ανάπτυξης του ΑΕΠ, η οποία μπορεί να μεταφραστεί σε ευκαιρίες για σωρευτική επανεπένδυση. Το ελληνικό ΑΕΠ αναμένεται να αυξηθεί κατά 9% το 2024 έναντι 1,3% στην Ευρωπαϊκή Ένωση.3,4

- καρπός: Ένα πολλαπλάσιο τιμής προς κέρδη (P/E) για τον MSCI Greece Index 7,3 φορές μεταφράζεται σε μερισματική απόδοση 13,6%.5 Από την άποψη του μερίσματος, η αγορά ανταμείβει τους επενδυτές με μερισματική απόδοση άνω του 5%.6

- Μακροοικονομικές προβλέψεις: Έχουμε δει ισχυρούς μακροοικονομικούς δείκτες, που υποστηρίζονται από τις αυξημένες επενδύσεις, την επέκταση των εξαγωγών και τον ακμάζοντα τουριστικό τομέα.

- Αρχείο οφειλών και διακυβέρνησης: Η Ελλάδα έχει ένα ελκυστικό προφίλ κρατικού χρέους με μέση διάρκεια 17 ετών με σταθερά επιτόκια, συνοδευόμενο από κυβέρνηση φιλική προς την αγορά και σταθερό πολιτικό τοπίο.7

- τον χρηματοπιστωτικό τομέα: Ο ελληνικός τραπεζικός τομέας έχει ανανεωθεί μετά από μια εκτεταμένη εκκαθάριση και απομόχλευση, με έναν ισχυρό μη τραπεζικό χώρο που δημιουργεί σημαντικές ταμειακές ροές για τη στήριξη της συνεχούς ανάπτυξης.

- Πολιτική: Το φιλικό προς την αγορά κόμμα Νέα Δημοκρατία κέρδισε πρόσφατα την πλειοψηφία στο κοινοβούλιο, επιτρέποντας στον Πρωθυπουργό Μητσοτάκη να συνεχίσει την ατζέντα του υπέρ των επιχειρήσεων, επιταχύνοντας παράλληλα τον ρυθμό των μεταρρυθμίσεων. Είδαμε πρόσφατα τον Πρωθυπουργό να μιλάει όπου είπε ότι «βάζει τα πάντα στις μεταρρυθμίσεις».8

Πιθανοί χρηματιστηριακοί καταλύτες

- Συνέχιση της διανομής των κεφαλαίων της ΕΕ για την ανάκαμψη και την ανθεκτικότητα (RRF).

- Αναμενόμενες αναβαθμίσεις χρέους

- Πωλήσεις κρατικών περιουσιακών στοιχείων

- Ανάκαμψη της αγοράς IPO

- Ένεση ρευστότητας από το Ελληνικό Ταμείο Χρηματοπιστωτικής Σταθερότητας

- Προοπτικές για συμπερίληψη στη Λίστα Παρακολούθησης Αναπτυγμένων Αγορών της MSCI

- Αναδιανομή των κερδών των τραπεζών

- Σημάδια ανάκαμψης της ανάπτυξης στην Ευρωπαϊκή Ένωση

- Συνεχής πρόοδος στις μεταρρυθμίσεις

Ο τραπεζικός τομέας ξεχωρίζει

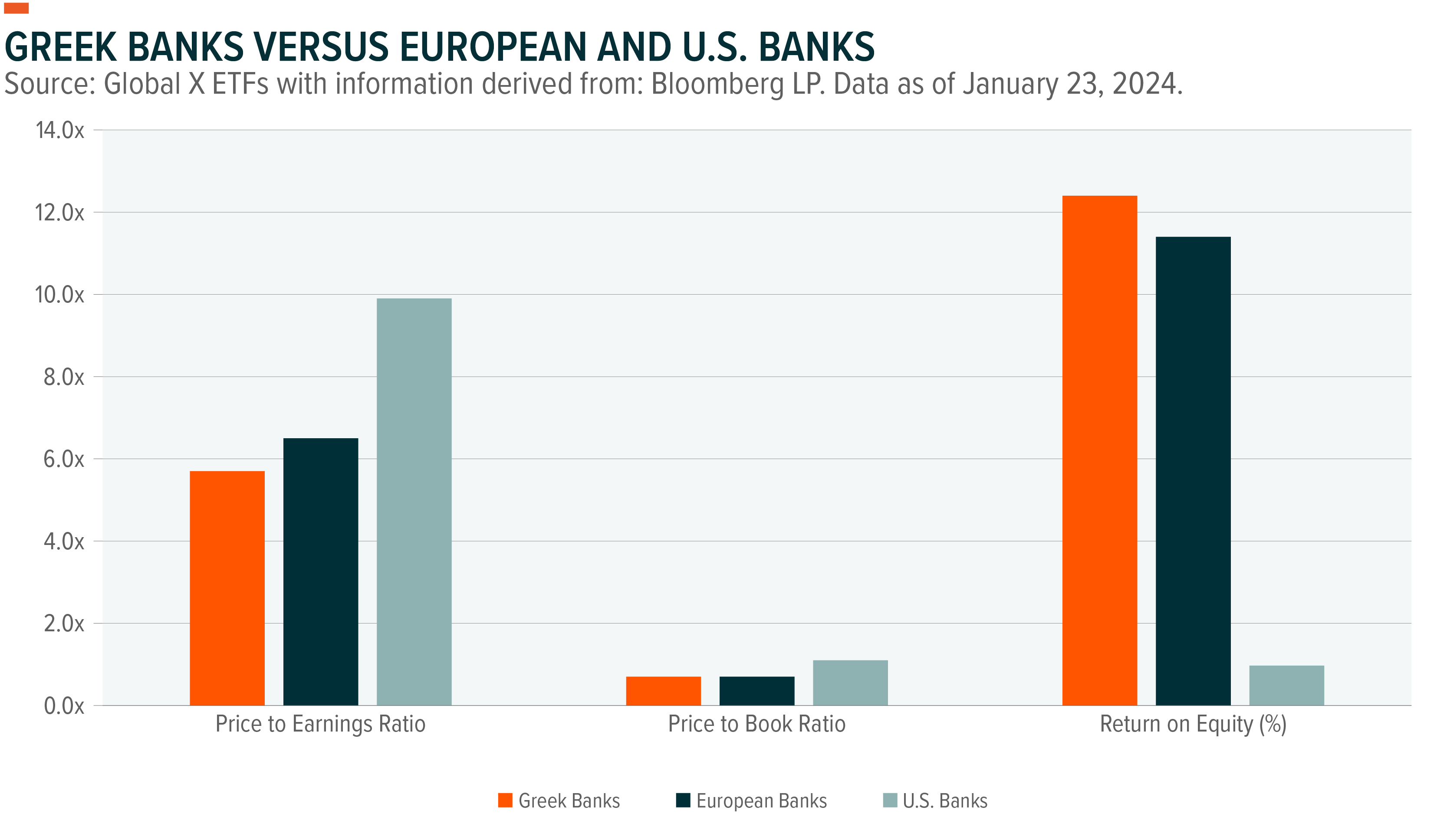

Οι τράπεζες αντιπροσωπεύουν το 48,5% του MSCI Greece Index.9 Κατά μέσο όρο, οι ελληνικές τράπεζες διαπραγματεύονται πλέον με έκπτωση έναντι των ομολόγων τους στην ΕΕ.10 Ωστόσο, πιστεύουμε ότι οι ελληνικές τράπεζες προσφέρουν σημαντικά περισσότερα ανοδικά όταν εξετάζουμε:

- Οι ελληνικές τράπεζες διαπραγματεύονται με 5,7x κέρδη και 0,66x λογιστική αξία με απόδοση ιδίων κεφαλαίων 12,4%.11

- Οι ισχυρές προοπτικές ανάπτυξης του ΑΕΠ της Ελλάδας έναντι της ΕΕ θα μπορούσαν να μεταφραστούν σε υψηλότερη αύξηση των δανείων, καθώς οι επενδύσεις στην Ελλάδα εξακολουθούν να υποστηρίζονται από τα ταμεία ανάκαμψης της ΕΕ.

- Τα καθαρά έσοδα είναι πιθανό να υποστηριχθούν από τη συνεχιζόμενη διαρθρωτική μείωση των προβλέψεων, με τα επίπεδα μη εξυπηρετούμενων ανοιγμάτων (NPE) να εξομαλύνονται προς τα μέσα επίπεδα της ΕΕ.

- Αναμένουμε υψηλότερα επίπεδα κερδοφορίας για τις ελληνικές τράπεζες σε σύγκριση με τις αντίστοιχές τους στην Ευρωπαϊκή Ένωση.

- Οι ελληνικές τράπεζες είναι πιο ευαίσθητες στις μειώσεις των επιτοκίων από τις αντίστοιχες της ΕΕ. Πιστεύουμε επίσης ότι η υψηλότερη αύξηση των δανείων και τα χαμηλότερα έσοδα από προμήθειες και προμήθειες θα στηρίξουν τα καθαρά έσοδα.

- Αναμένουμε ότι οι ελληνικές τράπεζες θα αρχίσουν να πληρώνουν ξανά μερίσματα από τον Μάρτιο του 2024.

Πληροφορίες από τη συνάντησή μας με τον υπουργό Οικονομικών Χατζηδάκη

- Πρόγραμμα μεταρρυθμίσεων: Ο υπουργός Χατζηδάκης επιβεβαίωσε τη δέσμευση για επιτάχυνση των μεταρρυθμίσεων διατηρώντας παράλληλα ένα φιλοεπιχειρηματικό περιβάλλον. Το επίκεντρο είναι να καταστεί η ελληνική οικονομία πιο δυναμική και παραγωγική μέσω μιας ισορροπίας μεταξύ της δημοσιονομικής σύνεσης και μιας προσέγγισης υπέρ των επιχειρήσεων.

- Οικονομικές προβλέψεις: Οι προβλέψεις προβλέπουν αύξηση του ΑΕΠ 2,9% για το 2024, υπερβαίνοντας τις προβλέψεις της Ευρωζώνης για 1,3%.12,13 Οι βασικές μετρήσεις δείχνουν βελτίωση των αναλογιών χρέους προς ΑΕΠ, χαμηλότερη ανεργία (~10%) και άμεσες ξένες επενδύσεις (ΑΞΕ) που αυξάνονται στο 15% του ΑΕΠ, αν και εξακολουθούν να είναι χαμηλότερες από τις αντίστοιχες στην ΕΕ (~22%).14

- μελλοντικές προοπτικές: Παρά την έλλειψη επενδύσεων στο παρελθόν, η Ελλάδα διαθέτει τώρα μια αξιόπιστη κεντρική τράπεζα της ΕΕ, χαμηλούς πολιτικούς κινδύνους μετά τις εκλογές και τη ροή κεφαλαίων της ΕΕ προς τις ιδιωτικές επιχειρήσεις, θέτοντας τις βάσεις για μια δεκαετία δυνητικής ανάπτυξης και ευκαιριών.

συμπέρασμα

Πιστεύουμε ότι οι ελληνικές μετοχές έχουν ακόμη πολλά περιθώρια να τρέξουν, ακόμη και μετά την επιστροφή του MSCI Greece Index κατά 49% στους επενδυτές το 2023.15 Παραμένουμε θετικοί στην περίπτωση των επενδύσεων λόγω 1) ενός συνεχιζόμενου σταθερού και φιλικού προς τις επιχειρήσεις πολιτικού περιβάλλοντος, 2) των αποτιμήσεων που παραμένουν ελκυστικές από ιστορική και σχετική προοπτική σε 7x κέρδη και 3) αρκετών πιθανών καταλυτών, όπως η επανέναρξη των τραπεζικών κερδών και μια ενδεχόμενη αναβάθμιση σε κατάσταση ανεπτυγμένης αγοράς από την MSCI, η οποία μπορεί να γίνει ακόμα πραγματικότητα. Για αυτούς τους λόγους, πιστεύουμε ότι η Ελλάδα παραμένει η καλύτερη ευκαιρία αξίας στις αναδυόμενες αγορές.

“Ερασιτέχνης διοργανωτής. Εξαιρετικά ταπεινός web maven. Ειδικός κοινωνικών μέσων Wannabe. Δημιουργός. Thinker.”