Υπήρξαν πολλά «μεγάλα» ερωτήματα σχετικά με τις μετοχές της ναυτιλίας όλα αυτά τα χρόνια: Πρέπει οι εταιρείες να είναι «καθαρές» ή να διαφοροποιούνται σε πολλούς τομείς; Ποιο είναι το καλύτερο μέρος για να έχετε; Έχουν μέλλον οι κύριες ετερόρρυθμες εταιρείες (MLP) ως μετοχές ναυτιλίας; Είναι δίκαιες οι συμφωνίες συνδεδεμένων μερών με χορηγούς για τους μικροεπενδυτές;

Όλα αυτά τα ερωτήματα συγκεντρώθηκαν σε μια ναυτιλιακή συμφωνία πολλών δισεκατομμυρίων δολαρίων που ανακοινώθηκε τη Δευτέρα το πρωί.

Η Capital Product Partners (NASDAQ:CPLP), ιδιοκτήτρια επτά πλοίων μεταφοράς LNG και 15 πλοίων μεταφοράς εμπορευματοκιβωτίων, θα πληρώσει 3,13 δισεκατομμύρια δολάρια για την αγορά 11 νεότευκτων πλοίων μεταφοράς LNG από τον ιδιωτικό της χορηγό, την Capital Maritime, η οποία ελέγχεται από τον Έλληνα μεγιστάνα της ναυτιλίας, πολιτικό και ποδοσφαιριστή. . Ο ιδιοκτήτης της ομάδας Ευάγγελος Μαρινάκης.

Η CPLP θα μεταβεί από MLP σε εταιρεία, θα αλλάξει το όνομά της σε Capital New Energy Carriers από τις 31 Δεκεμβρίου (νέο ticker: CNEC), θα πουλήσει τον στόλο της με 15 πλοία μεταφοράς εμπορευματοκιβωτίων και θα γίνει ναυτιλιακή εταιρεία LNG.

«Είναι μια πλήρης ανατροπή», δήλωσε ο Ben Nolan, αναλυτής της Stifel. Οι συνδυασμένες μονάδες του Ομίλου CPLP έκλεισαν 7% υψηλότερα τη Δευτέρα με τριπλάσιο όγκο συναλλαγών πάνω από τον μέσο όρο των ειδήσεων.

Άλλη μια αλλαγή για τα αποθέματα ναυτιλίας LNG

Η μετασχηματισμένη οντότητα θα είναι κορυφαίος παίκτης στον ναυτιλιακό χώρο LNG που είναι εισηγμένος στις ΗΠΑ, ο οποίος έχει υποστεί σημαντική ανατροπή τα τελευταία χρόνια. Ο Ουκρανο-Ρωσικός πόλεμος οδήγησε σε αύξηση των τιμών μεταφοράς υγροποιημένου φυσικού αερίου Να καταγράφει ύψη.

Στη στήλη που λείπει για τους επενδυτές ναυτιλίας LNG, οι Teekay LNG, GasLog LNG και GasLog LNG Partners έχουν τεθεί ως ιδιωτικές, όπως και ο πάροχος πλωτής επαναεριοποίησης Hoegh LNG Partners, ενώ ο στόλος Golar LNG έχει πουληθεί. Στη στήλη συν, το Flex LNG (NYSE: FLNG) εισήχθη το 2019 και η CoolCo (NYSE: CLCO) – η οποία αγόρασε τον στόλο Golar – εισήχθη τον Μάρτιο.

Η CPLP θα μπορούσε να δει σημαντική ανάπτυξη του στόλου πέρα από τις εξαγορές που ανακοινώθηκαν τη Δευτέρα. Έχει δικαίωμα πρώτης άρνησης σε οποιεσδήποτε μελλοντικές πωλήσεις πλοίων LNG από την Capital Maritime, καθώς και δύο νεότευκτα για μεταφορείς αμμωνίας και δύο νεότευκτα για πλοία μεταφοράς διοξειδίου του άνθρακα που παραγγέλθηκαν από την Capital Maritime.

Ο Διευθύνων Σύμβουλος Τζέρι Καλογεράτος είπε σε συνομιλία με αναλυτές ότι μετά τη «σημαντική συναλλαγή», η εταιρεία θα εξελιχθεί σε «μία από τις μεγαλύτερες, αν όχι τη μεγαλύτερη εταιρεία LNG και φυσικού αερίου στις δημόσιες αγορές των ΗΠΑ».

Καθαρά παιχνίδια έναντι διαφορετικών στόλων

Η Capital Product Partners εισήχθη στο χρηματιστήριο το 2007 ως ιδιοκτήτης εταιρειών μεταφοράς προϊόντων, εξ ου και το όνομά της. Αλλά σε όλη την ιστορία της, χρησιμοποίησε ένα διαφοροποιημένο μοντέλο στόλου και κατείχε επίσης δεξαμενόπλοια αργού πετρελαίου, πλοία μεταφοράς χύδην ξηρού φορτίου, πλοία μεταφοράς εμπορευματοκιβωτίων και μεταφορείς υγροποιημένου φυσικού αερίου, συμπεριλαμβανομένων πολλών συναλλαγών που αγόρασαν σε «αναπτυσσόμενες» συναλλαγές με συνδεδεμένα μέρη από τον Μαρινάκη. Κατασκευάζει τον στόλο LNG από το 2021.

Η συζήτηση συνεχίζεται Σχετικά με το αν είναι καλύτερο να διαφοροποιηθεί ή όχι.

Το επιχείρημα υπέρ της διαφοροποίησης είναι ότι επιτρέπει σε μια εταιρεία να διαχειρίζεται τους κύκλους ναυτιλίας, αντί να είναι δέσμια των εμπορευμάτων σε έναν μόνο κλάδο τομέα. Το αντεπιχείρημα είναι ότι οι διαφοροποιημένες ναυτιλιακές μετοχές δεν είναι ελκυστικές για τους επενδυτές.

Οι πρόσφατες κινήσεις για διαφοροποίηση οφείλονται στην επιθυμία να αντισταθμιστεί η έκθεση σε… Κύκλος αποστολής εμπορευματοκιβωτίων και εξαιρετικά αδύναμα βασικά στοιχεία προσφοράς και ζήτησης.

Η μετάβαση της CPLP στο LNG πριν από δύο χρόνια συνέπεσε με τη σημαντική διαφοροποίηση στη μεταφορά ξηρού χύδην φορτίου από τον συνάδελφο εκμισθωτή πλοίων μεταφοράς εμπορευματοκιβωτίων Costamare (NYSE: CMRE). Φέτος, ο εκμισθωτής πλοίων μεταφοράς εμπορευματοκιβωτίων Danaos (NYSE: DAC) ακολούθησε το παράδειγμα της Costamare Με δική του επέκταση σε ξηρά χύμα υλικά.

Η στρατηγική ξηρού χύδην φορτίου δεν έχει ακόμη αποδώσει καρπούς για τη Danaos ή την Costamare, επειδή η αγορά ξηρού χύδην χύδην έχει υποχωρήσει ταυτόχρονα με τη μεταφορά εμπορευματοκιβωτίων.

Η διαφοροποίηση δεν λειτούργησε ούτε για το CPLP – γι’ αυτό αλλάζει πορεία τώρα.

Σύμφωνα με τον Καλογεράτο, οι κοινές μονάδες της εταιρείας «διαπραγματεύονταν με σημαντική έκπτωση στην καθαρή αξία ενεργητικού [net asset value]. «Παρά τις συναλλαγές που δημιουργούν αξία…αυτή η εικόνα δεν έχει αλλάξει ριζικά», οπότε η εταιρεία «απομακρύνεται από το διαφοροποιημένο μοντέλο».

Η CPLP εκφόρτωσε τον στόλο δεξαμενόπλοιων της μέσω συγχώνευσης με την Diamond S το 2019. Ο στόλος της Diamond S πουλήθηκε στη συνέχεια στη International Seaways (NYSE: INSW) το 2021. Η CPLP πούλησε το τελευταίο της φορτηγό ξηρού φορτίου χύδην φέτος, παραδίδοντάς το στον αγοραστή τον περασμένο μήνα.

Πωλείται ολόκληρος στόλος πλοίων μεταφοράς εμπορευματοκιβωτίων

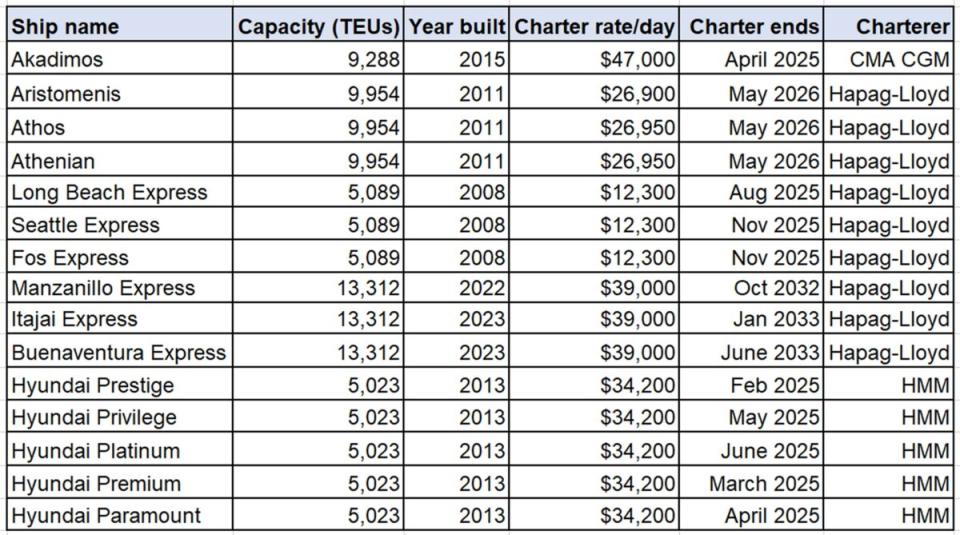

Ο στόλος μεταφοράς εμπορευματοκιβωτίων αποτελείται από οκτώ πλοία χωρητικότητας 5.000 έως 5.100 TEU, τέσσερα πλοία χωρητικότητας 9.000 έως 10.000 TEU και τρία πλοία χωρητικότητας 13.312 TEU.

Εννέα από αυτά είναι μισθωμένα στη γερμανική εταιρεία Hapag-Lloyd, πέντε στην κορεατική HMM και ένα στη γαλλική CMA CGM. Εννέα από αυτές τις ναυλώσεις λήγουν το 2025, τρεις το 2026, μία το 2032 και δύο το 2033.

«Δεν θέλει κανείς να το βιάσει», είπε ο Καλογεράτος, αναφερόμενος στην πώληση του στόλου των εμπορευματοκιβωτίων. «Δεν υπάρχει βιασύνη. Οι βιαστικές έξοδοι στη ναυτιλία συνήθως δεν πάνε καλά.

Είπε ότι η εταιρεία είναι ανοιχτή να πουλήσει τα πλοία μεταφοράς εμπορευματοκιβωτίων ένα-ένα ή μέσω μιας μεγαλύτερης συμφωνίας συγχώνευσης και εξαγοράς που θα μπορούσε να περιλαμβάνει έναν συνδυασμό μετρητών και αποθεμάτων. «Είμαστε πολύ ανοιχτοί για το πώς το κάνουμε και πότε το κάνουμε».

Ωστόσο, υπάρχει ένας παράγοντας συγχρονισμού πωλήσεων που ο Καλογεράτος παρέλειψε να αναφέρει στο κάλεσμα: ένα άνευ προηγουμένου κύμα νεότευκτων θα παραδοθεί μέχρι το 2025. Όσο περισσότερα νεότευκτα πλοία τεθούν σε λειτουργία, τόσο λιγότερο ενδιαφέρον θα έχουν για παλαιότερα, λιγότερα καύσιμα -αποτελεσματικά πλοία. Υψηλής απόδοσης πλοία, που αντιπροσωπεύουν επιβράδυνση στις μελλοντικές τιμές ναύλωσης και ως εκ τούτου τις αξίες των περιουσιακών στοιχείων και τα έσοδα από την πώληση του μελλοντικού στόλου CPLP.

Είναι απρόβλεπτο πόσο κακή θα είναι η αγορά για τα μεταχειρισμένα πλοία μεταφοράς εμπορευματοκιβωτίων σε λίγα χρόνια από τώρα, όταν θα λήξουν τα περισσότερα από τα τρέχοντα συμβόλαια ναύλωσης της CPLP.

Μακρά ιστορία συναλλαγών με συνδεδεμένα μέρη

Μια άλλη ερώτηση που απευθύνεται στον πορτογαλόφωνο όμιλο, δεδομένων των χαμηλών τιμών των μετοχών του και των χαμηλών όγκων συναλλαγών σε σύγκριση με τους αντίστοιχους, παρά το υψηλό προφίλ που απολαμβάνει ο Έλληνας ιδρυτής του, ο οποίος είναι και ο πλειοψηφικός ιδιοκτήτης της ποδοσφαιρικής ομάδας της Νότιγχαμ Φόρεστ που παίζει στα αγγλικά. Πρέμιερ Λιγκ: Αντιπροσωπεύει… Ο ποικίλος στόλος της κοινότητας που μιλάει πορτογαλικά είναι το όλο πρόβλημα;

Θα μπορούσε η μακρά ιστορία της εταιρείας στις συναλλαγές με συνδεδεμένα μέρη με τον χορηγό Μαρινάκη να επηρεάσει το επενδυτικό κλίμα; Δεδομένου ότι αυτές οι συναλλαγές με συνδεδεμένα μέρη θα συνεχιστούν, μπορεί να συνεχιστεί η αφαίρεση ΚΑΕ;

Οι επικριτές των συμφωνιών με συνδεδεμένα μέρη που συνάπτονται από Έλληνες ιδιοκτήτες, όπως η πορτογαλόφωνη Κοινότητα, υποστηρίζουν εδώ και καιρό ότι τέτοιες συναλλαγές μπορούν να ωφελήσουν πολύ τον χορηγό, τόσο μέσω διογκωμένων τιμών που καταβάλλονται για τα περιουσιακά στοιχεία Ή απλώς επειδή οι κοινοί μέτοχοι βρίσκονται σε μειονεκτική θέση πληροφορικής.

Σχολιάζοντας τη συμφωνία της Δευτέρας, ο Nolan της Stifel είπε: «Βλέπουμε τα πάντα ως θετικά εκτός από την τιμή αγοράς των δεξαμενόπλοιων LNG, η οποία εκτιμούμε ότι είναι περισσότερο από 10% πάνω από την εύλογη αξία».

Η τιμή αγοράς “φαίνεται λίγο υψηλή σε σύγκριση με τα επίπεδα της αγοράς που έχουμε δει για νέες κατασκευές”, σημείωσε ο Nolan στην κλήση.

Ο Καλογεράτος απάντησε ότι η «αξιολόγηση είναι απολύτως δίκαιη» και έγινε από την Επιτροπή Διαφορών του Διοικητικού Συμβουλίου αναλαμβάνοντας έσοδα από ναύλωση κατά την παράδοση, συμπεριλαμβανομένων των τιμών σε πέντε από τις νέες κατασκευές που έχουν ήδη εξασφαλίσει ναυλώσεις, καθώς και εκτιμήσεις για τις υπόλοιπες έξι κατασκευές δεδομένων των τρέχουσα μακροπρόθεσμη.. Οι τιμές μίσθωσης με διάρκεια είναι περίπου 100.000 $ ανά ημέρα.

Κάντε κλικ για περισσότερα άρθρα του Greg Miller

Σχετικά Άρθρα:

η δημοσίευση Έλληνας ιδιοκτήτης πουλά όλα τα πλοία μεταφοράς εμπορευματοκιβωτίων και ξοδεύει 3 δισεκατομμύρια δολάρια σε μεταφορείς LNG εμφανίστηκε πρώτα στις Κύματα φόρτισης.

“Βραβευμένος μελετητής ζόμπι. Μουσικός επαγγελματίας. Εμπειρογνώμονας τροφίμων. Προβληματικός.”